Analytická společnost Morningstar nedávno zveřejnila studii, jejíž titulek „Mind the Gap 2023 (Dávejte pozor na mezeru)“ evokuje hlasové upozornění v londýnském metru. Studie upozorňuje na mezery ve výnosech, které vznikly držitelům podílových fondů ve Spojených státech v důsledku jejich vlastního chování.

Studie zkoumá rozdíl mezi výnosem vytvořeným podílovými fondy (tzv. časově vážený výnos) a výnosem, kterého investoři do těchto fondů skutečně dosahují (tzv. peněžně vážený výnos, známý též jako investorův výnos).

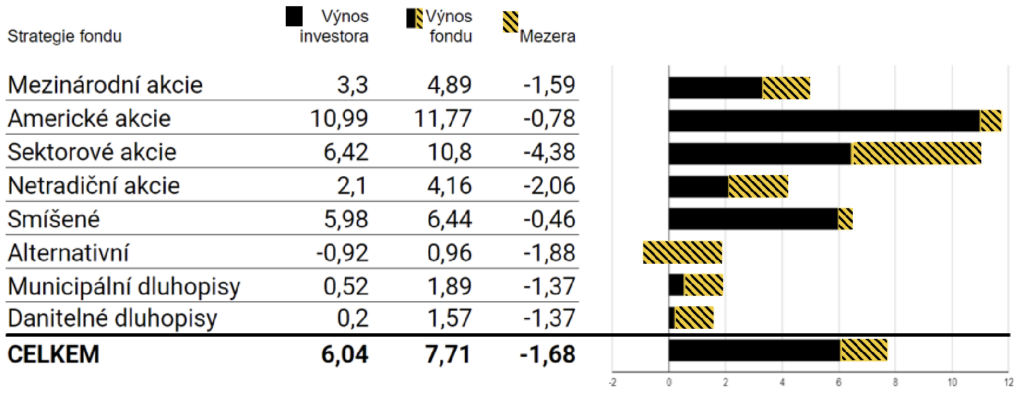

Podle této studie vydělali investoři za posledních 10 let končících 31. prosince 2022 v průměru zhruba 6 % ročně na každém dolaru, který investovali do podílových fondů a ETF. To je ale o 1,7 procenta nižší výnos, než byl celkový výnos jimi držených fondů za stejné období.

Tato ztráta neboli mezera pramení z nevhodného nakupování a prodávání podílových fondů a ETF, což investory stálo téměř čtvrtinu výnosu, který by získali, kdyby jednoduše nakoupili a drželi. Níže vidíte detailní graf, který znázorňuje mezeru ve výnosech investorů podle jednotlivých typů podílových fondů.

Obrázek 1 – Mezera ve výnosech fondu a investora (desetileté průměrné výnosy v %)

Zdroj: Morningstar “Mind the gap 2023.pdf”

Analytici nejprve vypočítají výkonnost všech fondů pomocí časově vážené metody. Tato metoda, která je standardem certifikovaným institutem CFA, počítá výnos zcela nezávisle na přílivu a odlivu prostředků, protože manažeři fondů nemají nad přílivem a odlivem prostředků od investorů žádnou kontrolu. Poté výnos přepočítají, tentokrát pomocí peněžně vážené metody, která je citlivá na příliv a odliv peněz od investorů. Pokud se investorům podaří svými rozhodnutími o nákupu a prodeji zvýšit zisk, bude „mezera“ kladná. Pokud naopak svými rozhodnutími zisk snižují, bude „mezera“ záporná (viz výsledky v tabulce a grafu).

Pár klíčových závěrů ze studie:

- Nejlépe se dařilo investorům do smíšených strategii, které kombinují akcie, dluhopisy a další třídy aktiv, neboť tyto strategie měly nejmenší rozdíl ve výnosu ze všech kategorií.

- Na opačné straně měli investoři problémy s úspěšným využíváním sektorových a netradičních akciových fondů; tyto dvě skupiny zaznamenaly větší než průměrné rozdíly ve výnosu.

- Ačkoli průměrování nákupních cen (dolar cost averaging), které spočívá v pravidelném měsíčním investování stejné částky, může pomoci zavést disciplínu, neprokázala studie důkazy, že by přineslo výrazně lepší výnosy než jednorázové investice.

- Čím volatilnější fond, tím větší problémy měli investoři se zachycením jeho plného výnosu. U fondů s vyšší mírou volatility obecně investoři vykazovali větší mezeru ve výnosu.

Poučení na závěr

Studie přináší několik poučení, jak se mohou investoři vyhnout těmto mezerám a získat více z celkových výnosů svých investic. Především tím, že budou:

- klást důraz na menší počet široce diverzifikovaných fondů nebo ETF,

- automatizovat úkony, jako je rebalancování portfolia,

- vyhýbat se úzce zaměřeným nebo vysoce volatilním fondům a upřednostňovat jednodušší přístupy k investování, kterých se mohou držet.

Tyto zásady jsou velmi jednoduché, přesto je většina investorů nedodržuje. Investor se často dostává zbytečně pod tlak svých myšlenek a s nimi spojených emocí. Ty často vedou ke špatným investičním rozhodnutím.

Jednoduchou pomocí proto může být spolupráce s kvalitním finančním poradcem, který si drží emoční odstup a vede investora k investiční disciplíně. Investor tak může s menším úsilím a klidnou hlavou dosahovat lepších investičních výsledků.